平成元年(1989年)に3%で導入された消費税は、現在10%になっていますので、この35年間に3倍以上に増税されたわけですが、もう一つ大増税された税目は「相続税」です。

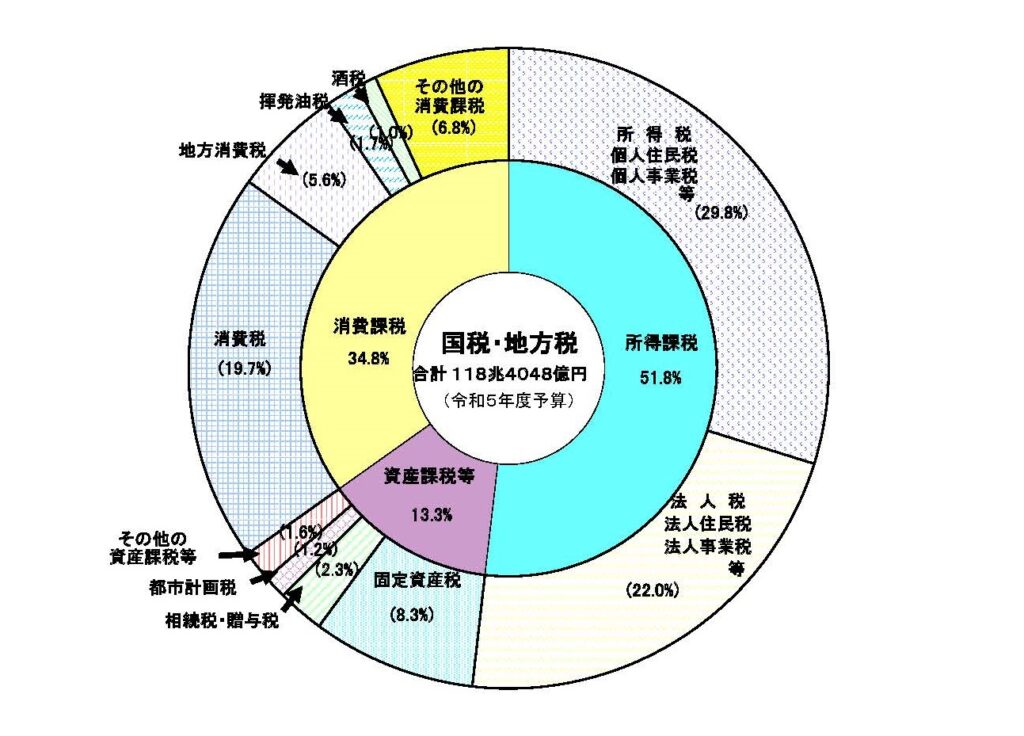

日本では少子高齢化が進んでおりますので、働き盛りが大勢いて経済が成⾧する時代にふさわしい「所得課税を中心に課税する方式」から「所得と消費と資産にバランスよく課税する方式」にいつの間にか大きく転換しています。

消費税の増税はわかりやすいのですが、資産課税の増税についてはわかりにくいので、今回は相続税が課税強化されている実態とその経緯について説明したいと思います。

1.相続税の課税対象者は急増している

国税庁は令和5年12月に令和4年中に相続が開始した人についての相続税の申告事績について発表しました。

それによると令和4年中には日本全国で156万9,050人の人が亡くなりましたが、そのうち15万858人が相続税の申告対象として相続税の申告書が提出されました。

これをバブルのピークである平成元年、そして景気が低迷していた10年前の平成25年の時の件数と比較すると下表のとおりになります。

表1 相続税の課税対象者はこの10 年間で増加している

| 年度 | 死亡者数 | 相続税の申告件数 | 相続税の申告割合 | 相続税の税収 |

|---|---|---|---|---|

| 平成元年 | 788,594人 | 41,655件 | 5.3% | 2兆3,930億円 |

| 平成25年 | 1,268,438人 | 54,421件 | 4.3% | 1兆5,366億円 |

| 令和4年 | 1,569,050人 | 150,858件 | 9.6% | 2兆7,989億円 |

| 増加比率(令和4年/平成25年) | 123.7% | 277.2% | 223.3% | 182.1% |

驚くべきは、この10年間で死亡者が24%増加していますが、相続税の申告件数は約2.8倍に増え、相続税の申告割合も2.2倍以上に増加していることです。

主要な税目について同じようにその税収を比較すると以下の表のようになります。

表2 主要税目の税収の推移

| 税目 | 平成元年 | 平成25年 | 令和4年 | 増減率1(対元年) | 増減率2(対25年) |

|---|---|---|---|---|---|

| 所得税 | 21兆3,815億円 | 15兆5,308億円 | 22兆5,217億円 | 105% | 145% |

| 法人税 | 18兆9,933億円 | 10兆4,937億円 | 14兆9,398億円 | 79% | 142% |

| 消費税 | 3兆2,699億円 | 10兆6,490億円 | 23兆793億円 | 706% | 217% |

| 相続税 | 2兆3,330億円 | 1兆5,743億円 | 2兆9694億円 | 127% | 189% |

| 税収合計 | 60兆1800億円 | 46兆9,529億円 | 71兆1374億円 | 118% | 152% |

この2つの表から次のことがわかります。

① 消費税が導入された平成元年までは所得課税(所得税・法人税)が合計40兆円を超えており、税収の2/3は所得課税であったが、令和4 年における所得税と法人税の合計は37兆円であり、税収全体に占める割合は1/2までに低下している。

② 消費税の比重は増税のたびに増加しており、現在では約1/3を占めるまでになっている。

③ 相続税は平成元年(地価バブルのピーク)の税収を令和4年で超すようになったが、これは相続税の増税により多くの人が相続税の対象になった(相続税の申告割合は平成25年の4.3%から令和4年の9.6%に増加)ことによる。

2.税制の構造改革だけは着実に進展している

日本の税制については、高度経済成⾧期においては成⾧するGDPに対応して、所得課税中心の税制は毎年前年より多くの税収を国庫にもたらしました。しかも所得税は累進課税ですから、国民の所得が増加すれば税収はより多く増加したわけです。

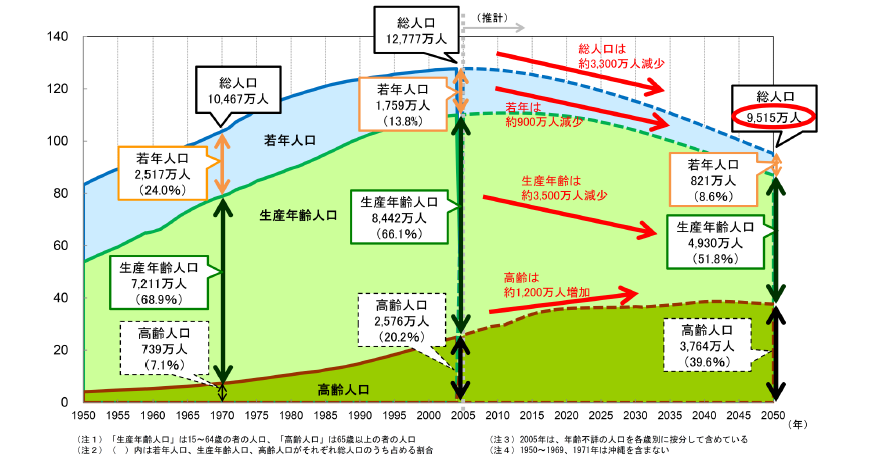

ところが1995年(平成7年)頃から日本の生産年齢人口は減少し始め、それとともに経済も成⾧しなくなります。

国民一人当たりのGDPも増加しないようになりました。

そのため、日本の政府は「所得税中心課税から消費税中心課税へ」、「所得と資産と消費にバランスよく課税する体系への変革」を早い段階から追求してきたわけです。

令和5年度の予算によると下図の通り所得課税が51.8%、消費課税が34.8%、資産課税が13.3%となっていますので、所得課税の税収の減少を消費課税と資産課税に対する課税強化で補ってきたといえると思います。

3.消費税と相続税を増税する理由

消費税と相続税を増税しなければならない理由は大きくいって二つあります。

一つは日本の国家財政が借金まみれであること、そしてもう一つは生産年齢人口が減少して高齢者が増加しているからです。

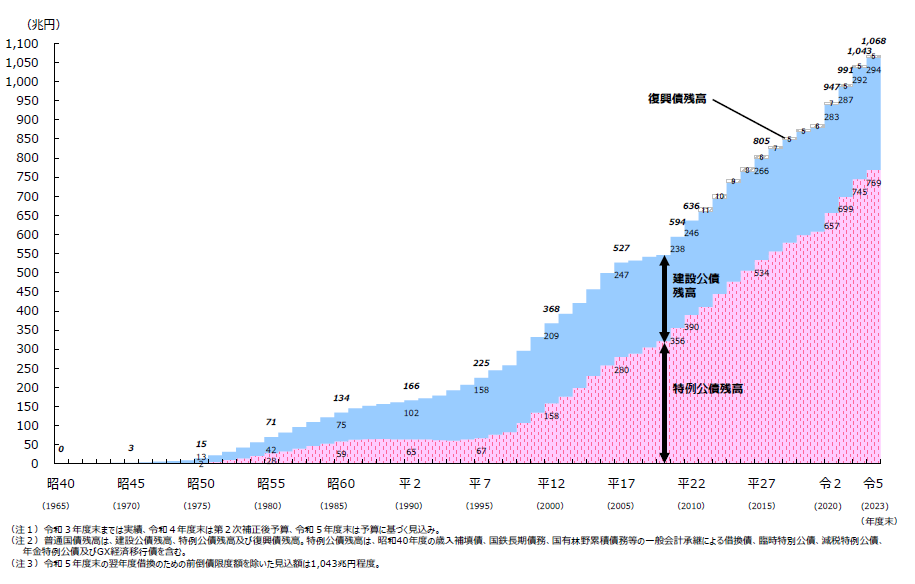

(1) 国債発行残高の累増

上記図の通り、令和5年度で1068兆円に達する国債の発行残高は、日本のGDPの約2倍、税収の約10倍に達しているのですから、財務省が増税に躍起になるのも理解できます。

経済学者の中には「景気を良くすればいくら借金をしても大丈夫」とか「国家の借金は国民の預金なのだから」とか積極財政論者が多いのですが、いくら経済対策を実施してもGDPが増加しないのですから財政を健全化する方策も考えなくてはならないことも事実だと思います。

(2) 働かない人の方が働く人よりも多くなっている

上図の通り、生産年齢人口の比率は2005年では66.1%だったのですが、徐々に減少していきます。人口が減少しているのに、それ以上のペースで生産年齢人口が減少し、高齢者人口が増加しますので、高齢者福祉を支える社会保障費は増加していきます。

働く人が減って働かない人が増えるのですから、所得に偏って課税するのではなく、「誰もが支払う消費税」と「お金持ちに課税する相続税」の課税を強化しなければならないという議論が出るのは当然だともいえます。

以上のことから、「消費税と相続税の課税」は強化の方向に向かいやすいということは言えます。

そして消費税についてはその税率が10%になるまで何回も増税されたので、この税率を上げるということはかなり困難です。

それに対して「消費税を上げるなら相続税を上げろ」という意見は通りやすいこと、それから日本の経済成⾧率は低迷していますが日本の金融資産は順調に増加していますので、これに対する課税強化は追及されやすいといえます。

そして「消費税の対策をして消費税をなるべく支払わない」ということは困難なのですが、「相続税の対策をする」ということはそれほど困難なことではありません。

したがってこれからの資産課税強化時代に「賢く相続税対策を行う」ことは必要なので、相続対策について何回かに分けてお話していきたいと思います。

■この記事の執筆者

代表 税理士 龍前篤司

埼玉県の熊谷駅前に事務所があり、相続や事業承継を得意としています。グリーンリーフ法律事務所と長年協力関係を結んでおり、相続分野のワンストップサービスを目指しています。

龍前税理士事務所のHPはこちら